Oljeprisen dannes i dag på verdens to store oljebørser, International Petroleum Exchange, IPE, i London og Nymex i New York. Begge noterer oljeprisen i amerikanske dollar, med bruk av henholdsvis Brent Blend og West Texas Intermediate, WITI, som referanser. Dessuten er det en oljebørs i Dubai med olje fra Oman som referanse, og som også handler i dollar.

Derfor er oljehandelen i det vesentlige en dollarhandel. Selv om oppgjøret skulle skje i annen valuta, er beløpene omregnet fra priser i dollar.

Fordelene ved bruk av én valuta for spothandel, fremtidshandel, kontraktshandel, er omsettelighet og transparens. Ulike transaksjoner kan lett sammenlignes. Ulempen for ikke-amerikanske aktører er en valutarisiko. Det er mulig å sikre seg mot valutarisikoen, men det koster.

Fordi enhver risiko innebærer en kostnad, medfører dollarens dominerende stilling i internasjonal oljehandel en fordel for amerikanske aktører, på bekostning av ikke-amerikanske aktører.

Kinas planer om en oljebørs kan kanskje endre bildet. Planen er i korthet å opprette finansielle kretsløp utenfor dollaren og USAs kontroll.

- Milliardmuligheter for norsk teknologi: Nå valfarter norske selskaper til Iran

Arv fra tidligere tider

Dollarens dominans i oljehandelen er en arv fra tidligere tider da amerikanske oljeselskap dominerte i Midtøsten og Venezuela, og USA var verdens største importør av olje. Derfor var det fornuftig å kunne holde én valuta, den amerikanske dollaren, gjennom hele verdikjeden, fra utvinning i for eksempel Saudi Arabia gjennom frakten til raffinering og distribusjon i USA.

Den saudiske riyal var og er fortsatt bundet til dollar. I «gamle dager», før 2010, var bærebjelken i oljemarkedet forholdet mellom USAs import og Saudi-Arabias eksport. Stabiliteten kunne i lange tider sikres ved at Saudi-Arabias eksport varierte i takt med USAs import. Med avtakende oljeimport til USA og EU har Nord-Atlanteren fått mindre betydning i oljemarkedet. For første gang på mange tiår er den vestlige halvkule blitt en netto eksportør av olje.

Kina er nå blitt verdens nest største forbruker av olje, og gikk i 2014 forbi USA til å bli verdens største importør av olje, mens USAs import har avtatt og dekkes i stor utstrekning ved import fra Canada og Mexico.

Veksten i forbruk og import gjør at kjøpersiden i oljemarkedet i økende utstrekning er konsentrert i Øst-Asia. Internasjonal oljehandel går stadig mer til Øst-Asia, først og fremst fra Midtøsten. I dag kjøper Kina olje fra blant andre Russland, Angola, Saudi Arabia, Oman, Irak, Iran, Brasil og Venezuela. Til Russland, viktigste leverandør, betaler Kina oljen i yuan, sin egen valuta. Angola, nest viktigste leverandør, innførte allerede i 2015, kinesisk yuan som sin andre valuta. Iran, underlagt amerikanske banksanksjoner, er forhindret fra å bruke dollar; i stedet selger Iran olje i euro, og vil eventuelt kunne selge i yuan. Venezuela har i september 2017 erklært at landet vil selge olje i euro, ikke lenger i dollar. Beløpene omregnes imidlertid fra oljepriser dannet i dollar.

Internasjonalisering av yuan har lenge vært et politisk mål for Kina, sammen med en nedtrapping av bruken av dollar i internasjonal handel. Nå kan Kina kanskje bruke sin markedsmakt i oljemarkedet til dette formål.

- Kommentar: Trump kan ha hatt et nøkternt og saklig grunnlag for beslutningen om å trekke USA fra Parisavtalen

Ulike styrkeforhold

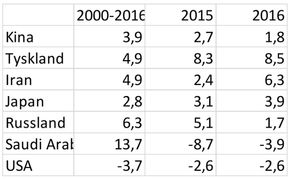

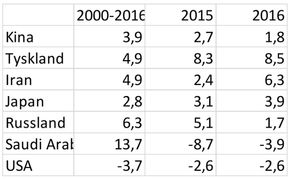

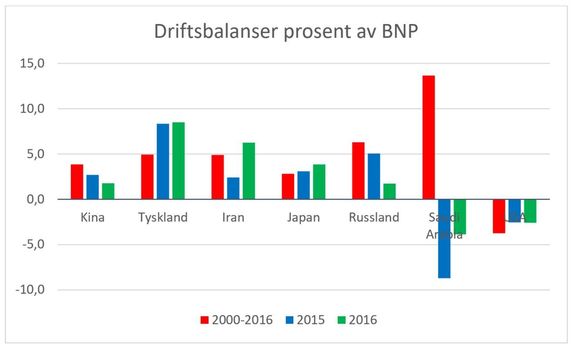

Markedsmakten understøttes av økonomiske styrkeforhold utenfor oljemarkedet. Data fra Det internasjonale pengefondet, IMF, anslår at Kina i perioden fra 2000 til 2016 hadde et samlet driftsoverskudd, økning i fordringer på utlandet, i overkant av 3.000 milliarder dollar. I samme tidsrom hadde USA et samlet driftsunderskudd overfor utlandet på 8.800 milliarder dollar. Andre asiatiske land har også store overskudd. I perioden fra 2000 til 2016 hadde Japan et samlet driftsoverskudd på 2.300 milliarder dollar, Korea nesten 600 milliarder dollar.

I Europa er bildet differensiert. Tyskland hadde et samlet driftsoverskudd på 2.900 milliarder dollar gjennom disse årene. En gruppe mindre land, Belgia, Danmark, Finland, Norge, Sverige, Sveits og Østerrike, hadde til sammen et driftsoverskudd på nesten 3.500 milliarder dollar, slik at en nordvest-europeisk blokk rundt Tyskland hadde et samlet driftsoverskudd på 6.400 milliarder dollar i løpet av perioden. Eurosonen hadde et samlet driftsoverskudd på 1.300 milliarder dollar i dette tidsrommet. Storbritannia hadde et samlet driftsunderskudd på 1.200 milliarder dollar. Frankrike, Italia og Spania hadde også underskudd.

Russland hadde derimot et samlet driftsoverskudd på over 1.000 milliarder dollar i løpet av perioden, uten ett eneste år med underskudd. Iran hadde heller ikke et eneste år med underskudd på driftsbalansen og kan utvise et samlet overskudd på 300 milliarder dollar i løpet av disse årene. Saudi Arabia hadde et samlet driftsoverskudd på godt over 1.000 milliarder dollar, men hadde underskudd i 2015 og 2016. I Saudi-Arabia har staten, fyrstehuset og den private sektor store oppsparte midler, først og fremst i USA.

De tre store oljeeksportørene, Iran, Russland og Saudi-Arabia, har praktisk talt ingen utenlandsgjeld.

Kommentaren fortsetter under tabellene:

Driftsbalanser

Driftsbalanser

Prosjektet: Olje mot gull

Kina er i en styrkeposisjon til å forsvare sine interesser i oljemarkedet. Trolig er det et spørsmål om få år før Kina blir verdens største marked for olje. Et ønske om å handle olje i egen valuta er på den bakgrunn rimelig. Spørsmålet dreier seg ikke bare om betalingen, men også om prisdannelsen. Ambisjonen er en kinesisk oljenotering for å dempe svingningene og fjerne valutarisikoen. Dette krever en oljebørs og en referanseolje, i likhet med Brent og WTI, og produsenter som er villige til å ta risikoen ved å selge olje i kinesisk valuta.

Forberedelsene har vært i gang i årevis, men iverksettingen er blitt utsatt flere ganger. Kina importerer nærmere 8 millioner fat hver dag, mesteparten på langtidskontrakter mellom store kinesiske oljeselskap og produsentlandenes statsoljeselskap; i tillegg deltar store internasjonale oljeselskap og internasjonale oljehandlere.

Oljen selges videre til uavhengige kinesiske raffinerier. Veksten i antall deltakere og en skarpere konkurranse, kan styrke grunnlaget for en internasjonal oljebørs. En viktig virkning vil være å integrere det kinesiske oljemarkedet med verdensmarkedet, eller omvendt; i hvert fall vil balansen mellom tilbud og etterspørsel i det kinesiske markedet få større vekt i det internasjonale markedet, og dermed for prisdannelsen. Dette er noe av hensikten.

Historisk

Planen er å opprette en handel med fremtidskontrakter, futures, ved børsen i Shanghai, Shanghai Futures Exchange, en ny International Energy Exchange. Et betydelig antall meglerfirmaer er blitt godkjent. Planen er også å tillate utenlandske handlere å delta, for første gang i Folkerepublikkens historie.

Utenlandske oljeselskap og banker har utvist interesse, men pågangsmotet er uvisst. Blant interessentene skal det finnes tungvektere som bankene J.P. Morgan og UPS, og oljeselskapene ExxonMobil og BP.

Prosjektet møter flere hindringer. Utenlandske potensielle deltakere frykter kasinolignende forhold på den nye børsen, selv om kinesiske myndigheter har utarbeidet et særskilt regelverk for virksomheten. Det har også vært reist tvil om domstolenes evne til upartisk å sikre at kontrakter blir overholdt. På den annen side er dette en så viktig prøvestein for Kinas troverdighet i internasjonal finansvirksomhet at det foreligger sterke føringer for å holde orden.

Hittil har den kinesiske valutaen ikke vært fullt konvertibel, men med oljebørsen kan dette forandre seg. For å lokke selgere av olje er planen å tilby dekning i gull. Siden våren 2016 har fremtidskontakter for gull mot yuan vært omsatt på børsen i Shanghai.

Muligheten av å selge olje mot gull kan virke særlig forlokkende for de arabiske oljeeksportørene i Midtøsten, som hittil utelukkende har solgt olje i dollar.

I praksis kan Kina innføre en gullstandard for sin valuta, slik at selgere av olje kan veksle sine yuan inn i gull på børsene i Hong Kong og Shanghai. Formodningen er at mange eksportører av olje vil foretrekke å holde sitt overskudd i gull, et knapt gode, fremfor amerikanske statsobligasjoner, som kan utstedes ubegrenset. Dette gjelder ikke minst oljeeksportører med et spent politisk forhold til USA, som Venezuela, men også andre, som kunne ha bekymringer i forhold til dollarens stabilitet.

Forløperen er en ordning med Russland. Tidligere i år opprettet Russlands sentralbank en filial i Beijing. Den bruker blant annet Russlands inntekter av oljesalg til Kina til innkjøp av gull i Hong Kong. På den måten kan Russland unngå å måtte investere overskuddet i Kina eller veksle sine tilgodehavende til dollar.

Spørsmålet er i hvilken utstrekning omsetteligheten til gull vil være et tilstrekkelig insentiv til å tiltrekke tyngre aktører, som vestlige oljeselskap, meglerhus og banker.

Noen observatører hevder at det vil ta mange år for en ny oljebørs å opparbeide troverdighet. Andre påpeker derimot at land som Iran og Russland, som er gjenstand for amerikanske sanksjoner, har en stor interesse av å få en fungerende oljebørs utenfor dollarens og USAs rekkevidde. En gullstandard ville også styrke den kinesiske valutaens troverdighet i forhold til amerikansk dollar.

- Verden spiller russisk rulett med klimaet: Billioner av kroner og klodens fremtid ligger i potten

Kina, Saudi-Arabia og USA

Muligheten av å selge olje mot gull kan virke særlig forlokkende for de arabiske oljeeksportørene i Midtøsten, som hittil utelukkende har solgt olje i dollar. Usikkerhet omkring forholdet til USA og om amerikansk politikk og økonomi vil kunne anspore til å selge olje i yuan som kan innveksles i gull.

I dette spillet har Saudi Arabia en kritisk betydning. Allerede for noen år siden anmodet Kina om å få betale i yuan for saudisk olje. Det ble avslått. I mellomtiden er Saudi-Arabias andel av det kinesiske oljemarkedet sunket betydelig. I stedet har konkurrentene Angola, Russland, Oman, Irak og Iran fått en høyere markedsandel. Saudi Arabia har ved sine investeringer i raffinerier i Kina en interesse av et godt forhold. Høsten 2016 la Saudi-Arabia ut et obligasjonslån på 17,5 milliarder dollar. Det ble på kort tid overtegnet, i stort monn av investorer i Asia, også i Kina. Saudi-Arabia vurderer å utstede et nytt obligasjonslån, denne gang i kinesisk valuta. Det er også enighet mellom Kina og Saudi-Arabia om å opprettet et felles investeringsfond på 20 milliarder dollar.

Balansegangen mellom hensyn til Kina og hensyn til USA er vanskelig for Saudi-Arabia. Selv om Kina utgjør et stort og voksende marked, har landet sterke økonomiske interesser i forhold til USA, i tillegg til sikkerhetspolitikk. Den saudiske staten har store tilgodehavende i USA. Det saudiske fyrstehus og velstående privatpersoner har stort sett sine formuer samme sted. Et eventuelt kursfall på dollar ville ramme hardt. Derfor nøler Saudi-Arabia med å følge Kinas anmodning.

Sakens kjerne er hvor vidt (...) USA vil insistere på at Saudi-Arabia bare handler olje i dollar, eller vil innta en mer fleksibel holdning

Én utvei kunne være å fakturere olje til Kina i yuan, i dollar til resten av verden. Risikoen er imidlertid at saudisk oljesalg i en annen valuta enn dollar ville bli oppfattet som en uvennlig handling i Washington og belaste forholdet til USA. Et mulig utfall ville kunne bli at Saudi-Arabia etter hvert trekker seg fra det kinesiske markedet og i stedet satser på det voksende oljemarkedet i India. Dette ville være i USAs interesse, men neppe i Saudi-Arabias.

Den planlagte privatiseringen og børsnoteringen av statsoljeselskapet Saudi-Aramco, kan også ha betydning. Hensikten er å selge fem prosent av selskapet, men det er ennå ikke avgjort hvor det skal børsnoteres. Børsnoteringen av Saudi Aramco er ingen enkel affære. Det innebærer en offentliggjøring av reserver, kostnader, inntekter, gjeld, prising av olje innenlands, og så videre. Fyrstehusets interesser må sikres på en diskret måte. New York ville være et naturlig valg, men børsnotering her krever mer innsyn enn for eksempel i London. I New York er det også en risiko for søksmål i samband med terrorangrepene 9. september 2001. Hong Kong, Singapore, Tokyo og Toronto er også alternativ.

Kina har i et hvert fall erklært sin interesse. Landet har ressurser til å overby andre. En kinesisk deltakelse i Saudi-Aramco synes derfor sannsynlig. I så fall ville Kina ikke bare få sterkere kort på hånden i ønsket om å kunne betale saudisk olje i yuan, men også et brohode i saudisk økonomi. Dersom børsnoteringen av Saudi Aramco ikke skulle gi den forventede gevinsten, vil Kina kanskje måtte bistå landets statsfinanser. Nedsalget og børsnoteringen av Saudi Aramco er nylig blitt utsatt, kanskje til 2019. Bakgrunnen kan være et håp om høyere oljepriser, bedre forberedelse av transaksjonene og vanskelige avveininger i forhold til Kina og USA.

Nedtellingen er i gang

Uansett hva Saudi-Arabia skulle velge, er nedtellingen begynt for dollarens hegemoni.

Oljen er fortsatt verdens viktigste handelsvare. Umiddelbart står Angola, Iran, Kina, Russland og Venezuela for 27 prosent av verdens utvinning av olje. Irak, en mulig kandidat for oljehandel i yuan, står for ytterligere fem prosent, Oman for nok en prosent. En betydelig del av tilbudet av olje i markedet ligger an til å bli fakturert i yuan eller euro, ikke i dollar. Dette vil kunne svekke etterspørselen etter dollar.

Risikoen er en plutselig dollarkrise, utløst av politiske begivenheter som aktiverer en underliggende mistillit, ansporet av vedvarende underskudd på USAs statsbudsjett og driftsbalanse. Utfallet ville kanskje kunne bli en svak dollar i forhold til euro og yuan, og høye oljepriser i dollar, sammen med tap på finansielle plasseringer i USA. Den kinesiske valutaen er nå tatt opp i kurven av reservalutaer hos IMF. Forslag om å stabilisere valutamarkedet og råvaremarkedene ved en syntetisk valuta basert på IMFs trekkrettigheter vil kunne komme opp igjen. Neste gang vil Kina eventuelt være en sterkere maktfaktor, USA svakere. I utgangspunktet ønsker Kina et multilateralt system, der EU og andre makter deltar i styringen.

Det er et åpent spørsmål hvor vidt utenriks-politiske hensyn teller når Kina etter flere års nøling eventuelt lanserer sin oljebørs i yuan høsten 2017

Sakens kjerne er hvor vidt, og eventuelt med hvilke midler, USA vil insistere på at Saudi-Arabia bare handler olje i dollar, eller vil innta en mer fleksibel holdning.

Kina og Saudi-Arabia har begge store valutareserver i amerikanske dollar og har derfor en felles interesse av at dollaren ikke taper verdi, og i et hvert fall å unngå en dollarkrise. Risikoen er imidlertid at tiltaket blir vellykket og ansporer en flukt fra dollaren, med kursfall og inflasjon i USA.

Oljepolitikk på dette nivået er storpolitikk. Det er et åpent spørsmål hvor vidt utenrikspolitiske hensyn teller når Kina etter flere års nøling eventuelt lanserer sin oljebørs i yuan høsten 2017. Kina har ikke ønsket en konfrontasjon med USA. Opprinnelig skal planen ha vært å lansere den nye oljebørsen først i 2018, men prosjektet er blitt fremskyndet. Én hensikt kan være å markere at USAs handlefrihet er begrenset, kanskje for å avverge en opptrapping av konfliktene med Iran og Nord-Korea. Det kan ikke utelukkes at president Trumps nylige noe mer moderate utsagn om de to landene er inspirert av hensyn til Kina.

USAs sanksjoner mot Iran og Russland ansporer begge land til å søke nærmere samarbeid med Kina. De siste amerikanske sanksjonene mot Russlands energisektor kan synes utformet med henblikk på Kinas interesser, til ulempe for både amerikansk og europeisk industri. Det er begrenset forståelse i Washington for at sanksjonene i handel og finans, og restriksjoner på bruk av dollar, virker til å underminere dollarens internasjonale stilling. I Washington dominerer imidlertid Pentagon, som har mer tro på egen makt enn innsikt i internasjonal økonomi.

Oljebørs i yuan - et første steg

Kinas børsplaner omfatter også handel i yuan med andre råvarer som kopper og naturgass, igjen for å fjerne valutarisikoen og for å stadfeste den kinesiske valutaens stilling som handelsvaluta i Asia og for fremvoksende økonomier i Afrika, Midtøsten og kanskje Latin-Amerika.

En oljebørs i yuan kan være et viktig første steg. Virkningene vil kunne bli omfattende, ikke bare i oljemarkedet, men også i finansmarkedene og i internasjonal økonomi.

Nesten femti år etter at USA under president Nixon i 1971 gikk bort fra gullstandarden, ligger Kina, verdens nest største økonomi, an til å gjeninnføre den. Umiddelbart kan utfallet bli at verden deles inn i en dollarsone og en yuansone. Blant finansinvestorer kan det dukes for en konkurranse mellom amerikanske statspapirer, kinesiske statspapirer dekket av gull, og rent gull.

Dagens valutasystem og internasjonale betalingssystem er en overlevning fra tidligere tider da USA dominerte verdensøkonomien. Dette gjelder ikke minst oljehandelen.

En tilpasning til nye forhold, først og fremst til Kinas vekt, vil kunne finne sted på en smidig måte i den utstrekning USA aktivt deltar i omleggingen og tar hensyn til Kinas interesser med sikte på et mer multilateralt system for råvarepriser og valutareserver basert på IMF, som skissert ovenfor. I motsatt fall, dersom USA skulle bruke konfrontasjon som et virkemiddel til å forsvare dagens dollarbaserte orden, er faren for kriser høy. Risikoen er at styresmaktene i Washington ikke vil innse grunnleggende forandringer i internasjonale styrkeforhold, isolerer seg selv, og ut fra ideologiske føringer handler irrasjonelt ved å foreta grep som ikke er i USAs egen interesse. Politikken overfor Iran er en pekepinn.

Det er påfallende at saken omtrent ikke er blitt omtalt i norske media, selv om den har stor betydning for oljeeksportøren og finansinvestoren Norge.

- Norsk gründer: Satser alt på «kirurgisk presisjon» for skiferolje